联系我们

- 地址: 南宁市西乡塘区发展大道189号安吉.华尔街工谷南区10号楼六层

- 电话: 0771-3382429

- 手机: 159 9436 2893

- 邮箱: mfumfulaw.com

创建时间:2025-03-25

图源:Pixabay

商业精英们在股权融资、合作经营等商业活动中,往往会掉入“名为投资,实为借贷”坑。部分合同披着“投资”的外衣,但合同条款却本质上并非投,发生争议诉讼到法院后,却被法院认定为双方是一个借款关系。

对此,不少人一头雾水,明明是签的是投资协议,怎么就变成借贷呢?

01

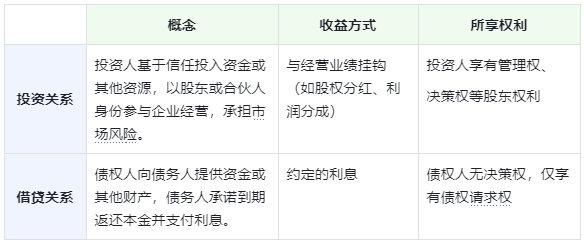

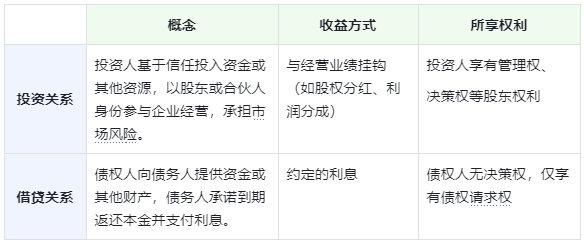

投资&借贷的区别

如果你的投资合同里面有“保底条款”“不承担亏损”“固定回报”等内容,那么就要小心了,这可能是一份借款协议。

因为在法律上,“投资”与“借贷”是两种截然不同的法律概念,核心差异在于 风险承担和收益方式。

02

如何区分“投资”和“借贷”

拿到一份合同,法律上到底如何界定到底是投资合同还是借贷合同呢?一般是看以下几个关键点:

一、合同中有无固定收益约定

若协议约定中出现如“年化X%固定收益”、“到期返还本金+固定利息”等固定的收益回报,无论协议名称如何,法院可能更倾向于认定为借贷关系。

若约定与经营业绩挂钩的浮动收益,如“净利润的20%”等表述的,则法院可能更倾向于投资关系。

二、投资人是否参与经营管理

投资人是否实际参与企业的经营管理是区分投资与借贷的重要标准。比如:投资人是否参与股东会、董事会或日常经营决策等。

在实务中,法院通常会审查协议中是否有关于管理权、决策权的约定;若仅“出资”而无管理权,则法院更倾向认定为借贷。

三、合同中关于退出机制的约定

在投资中,投资人常通过股权转让退出;而借贷里,债权人则靠债务清偿回本获利。若合同约定的回收方式与投资性质不符,则可能被法院认定为借贷关系。举个例子,目标企业或实控人承诺回购股权或保本金,往往就是变相借贷。

四、资金性质的分辨

投资关系一般会让资本公积变多,也就是公司的资本储备变多了,或者股权比例有变动。

而借贷关系就是欠债和还债的过程。

通过查看资金流动、财务账目,也能进一步判断合同属于哪种性质。

03

被认定“名为投资实为借贷”的后果

若投资/合作合同被法院认定为“名为投资实为借贷”,可能引发以下后果:

一、收益受限

固定收益超过民间借贷利率上限(当前为LPR的4倍)的部分无效,仅支持合法利息。

二、担保失效

若主合同(投资协议)无效,担保条款可能随之无效,债权人丧失优先受偿权。

三、资金回收风险

债务人可能以“投资失败”为由拒绝还款,债权人需通过诉讼确认借贷性质。

四、税务风险

借贷利息需缴纳增值税,而投资收益可能享受税收优惠,合同性质认定影响税负。

04

如何避免“投资变借贷”?

一、合同条款设计

明确投资性质:约定“款项为股权投资,计入注册资本”或“参与利润分配,承担亏损”。

赋予管理权:约定投资人提名董事、参与重大决策等权利。

避免固定收益:将收益与业绩挂钩(如“净利润的X%”),或约定“保底收益+浮动分红”。

二、履行阶段留证

保存参与决策的书面记录(如股东会决议、会议纪要)。

避免定期支付固定金额,若需分红,应与公司经营情况挂钩。

三、争议解决策略

发生纠纷时,及时固定合同履行证据(如审计报告、经营报告)。协商不成时,通过诉讼主张“投资关系”,需提供实际参与管理的证明。

结语 ——

投资有风险,入资需谨慎。

若追求固定收益,应直接签订借贷合同;若愿承担风险换取高回报,则应完善投资条款,明确权利义务。

如果对合同的风险无法把控,在合同的设计阶段及时咨询律师做好防控,避免“因小失大”。

//

微信扫一扫

了解/洽谈法律服务

图源:Pixabay

商业精英们在股权融资、合作经营等商业活动中,往往会掉入“名为投资,实为借贷”坑。部分合同披着“投资”的外衣,但合同条款却本质上并非投,发生争议诉讼到法院后,却被法院认定为双方是一个借款关系。

对此,不少人一头雾水,明明是签的是投资协议,怎么就变成借贷呢?

01

投资&借贷的区别

如果你的投资合同里面有“保底条款”“不承担亏损”“固定回报”等内容,那么就要小心了,这可能是一份借款协议。

因为在法律上,“投资”与“借贷”是两种截然不同的法律概念,核心差异在于 风险承担和收益方式。

02

如何区分“投资”和“借贷”

拿到一份合同,法律上到底如何界定到底是投资合同还是借贷合同呢?一般是看以下几个关键点:

一、合同中有无固定收益约定

若协议约定中出现如“年化X%固定收益”、“到期返还本金+固定利息”等固定的收益回报,无论协议名称如何,法院可能更倾向于认定为借贷关系。

若约定与经营业绩挂钩的浮动收益,如“净利润的20%”等表述的,则法院可能更倾向于投资关系。

二、投资人是否参与经营管理

投资人是否实际参与企业的经营管理是区分投资与借贷的重要标准。比如:投资人是否参与股东会、董事会或日常经营决策等。

在实务中,法院通常会审查协议中是否有关于管理权、决策权的约定;若仅“出资”而无管理权,则法院更倾向认定为借贷。

三、合同中关于退出机制的约定

在投资中,投资人常通过股权转让退出;而借贷里,债权人则靠债务清偿回本获利。若合同约定的回收方式与投资性质不符,则可能被法院认定为借贷关系。举个例子,目标企业或实控人承诺回购股权或保本金,往往就是变相借贷。

四、资金性质的分辨

投资关系一般会让资本公积变多,也就是公司的资本储备变多了,或者股权比例有变动。

而借贷关系就是欠债和还债的过程。

通过查看资金流动、财务账目,也能进一步判断合同属于哪种性质。

03

被认定“名为投资实为借贷”的后果

若投资/合作合同被法院认定为“名为投资实为借贷”,可能引发以下后果:

一、收益受限

固定收益超过民间借贷利率上限(当前为LPR的4倍)的部分无效,仅支持合法利息。

二、担保失效

若主合同(投资协议)无效,担保条款可能随之无效,债权人丧失优先受偿权。

三、资金回收风险

债务人可能以“投资失败”为由拒绝还款,债权人需通过诉讼确认借贷性质。

四、税务风险

借贷利息需缴纳增值税,而投资收益可能享受税收优惠,合同性质认定影响税负。

04

如何避免“投资变借贷”?

一、合同条款设计

明确投资性质:约定“款项为股权投资,计入注册资本”或“参与利润分配,承担亏损”。

赋予管理权:约定投资人提名董事、参与重大决策等权利。

避免固定收益:将收益与业绩挂钩(如“净利润的X%”),或约定“保底收益+浮动分红”。

二、履行阶段留证

保存参与决策的书面记录(如股东会决议、会议纪要)。

避免定期支付固定金额,若需分红,应与公司经营情况挂钩。

三、争议解决策略

发生纠纷时,及时固定合同履行证据(如审计报告、经营报告)。协商不成时,通过诉讼主张“投资关系”,需提供实际参与管理的证明。

结语 ——

投资有风险,入资需谨慎。

若追求固定收益,应直接签订借贷合同;若愿承担风险换取高回报,则应完善投资条款,明确权利义务。

如果对合同的风险无法把控,在合同的设计阶段及时咨询律师做好防控,避免“因小失大”。

//

微信扫一扫

了解/洽谈法律服务

Contact